Crée le 06-03-2026

Une nouvelle taxe sur les sociétés holdings patrimoniales

PatrimoineFiscalTaxes diversesLe Guide du Chef d-EntrepriseFiscalité professionnelleFiscalitéFiscalité personnelleBoucle VidéoActualitéLes sociétés holdings patrimoniales, soumises à l’impôt sur les sociétés, peuvent être redevables d’une nouvelle taxe sur les biens somptuaires qu’elles détiennent, au titre des exercices clos à compter du 31 décembre 2026.

Marion Beurel

Alors qu’elle avait fait grand bruit lors de la présentation du projet de loi de finances initial, la taxe sur les holdings, finalement adoptée, a vu son périmètre considérablement réduit. Peu de holdings devraient donc être concernées par cette mesure dont l’objectif est davantage d’asseoir une politique plus globale de taxation des ménages fortunés et de dissuader de mettre en place des montages abusifs.

Sont visées par une nouvelle taxe les sociétés soumises à l’impôt sur les sociétés, qu’elles aient leur siège en France ou non. Exit donc les structures à l’impôt sur le revenu.

En outre, pour être redevables de la taxe, ces sociétés doivent remplir trois conditions cumulatives à la clôture de l’exercice. Premièrement, la holding doit être contrôlée par une personne physique. Plus concrètement, une personne physique doit détenir, directement ou indirectement, au moins 50 % des droits de vote ou financiers de la société ou y exercer le pouvoir de décision. Sachant que pour les sociétés établies à l’étranger, cette personne physique doit disposer de son domicile fiscal en France.

Deuxièmement, la valeur vénale de l’ensemble des actifs détenus par la société doit être au moins égale à 5 M€.

Troisièmement, les revenus passifs (dividendes, intérêts, redevances de cession ou de concession de licences d’exploitation…) perçus par la société doivent représenter plus de la moitié du montant cumulé des produits d’exploitation et financiers de l’exercice. Autrement dit, une société dont les revenus proviennent principalement d’une activité de production de biens ou de services n’est pas soumise à la taxe. Les holdings animatrices – qui facturent des services à leurs filiales – ne devraient donc pas être ciblées par cette nouvelle taxe. Une clarification de l’administration fiscale serait toutefois bienvenue.

La taxe s’applique seulement sur certains actifs non professionnels, dits « somptuaires », limitativement énumérés par la loi, à savoir :- les biens affectés à la chasse et à la pêche ;- les véhicules non affectés à une activité professionnelle, les véhicules de tourisme, les yachts, les bateaux de plaisance et les aéronefs ;- les bijoux et les métaux précieux (sauf ceux confiés à un musée ou exposés) ;- les chevaux de course ou de concours ;- les vins et les alcools ;- les logements dont la personne physique détenant au moins 50 % des droits de la société holding (y compris donc son cercle familial et l’ensemble des associés parties à un accord) se réserve la jouissance (occupation à titre gratuit, loyer inférieur au prix du marché).

Ces actifs peuvent néanmoins être exclus de la taxe proportionnellement à leur affectation à l’exercice d’une activité industrielle, commerciale, artisanale, agricole ou libérale, c’est-à-dire en cas d’usage mixte. Des précisions de l’administration sur les modalités d’appréciation de cette proportion sont toutefois attendues afin de sécuriser ces traitements.

La taxe s’élève à 20 % de la somme de la valeur vénale de ces actifs détenus par la société. Sachant qu’elle sera due au titre des exercices clos à compter du 31 décembre 2026.

Le Conseil constitutionnel ayant seulement validé la procédure d’adoption de cette taxe, sa conformité à la Constitution pourrait être remise en cause ultérieurement à l’occasion de questions prioritaires de constitutionnalité (QPC). À suivre donc !

Attention : : pour apprécier cette condition de détention, une personne physique et son conjoint ou son partenaire de Pacs ou son concubin notoire ainsi que leurs ascendants, leurs descendants et leurs frères et sœurs constituent une seule « personne physique ». Il en va de même en cas d’accord conclu avec d’autres associés.

Précision : : une société établie à l’étranger pourra échapper à la taxe si elle démontre que le choix du siège hors de France et la détention des participations n’ont pas pour but principal de contourner la législation fiscale française.

À noter : : les objets d’art, de collection ou d’antiquité ne sont pas expressément cités.

Précision : : les actifs immobiliers soumis à la taxe holding ne seront plus imposables dans le cadre de l’impôt sur la fortune immobilière (IFI).

Crée le 06-03-2026

Pas de gestion désintéressée en cas de rémunération du dirigeant de fait d’une association

FiscalAutresFiscalité professionnelleLe Guide du Chef d-EntrepriseJurisprudenceBoucle VidéoImmanquableAssociationsActualitéL’association qui rémunère un dirigeant de fait et lui fournit un logement et un véhicule ne présente pas une gestion désintéressée.

Sandrine Thomas

Les associations sont, en principe, exonérées d’impôts commerciaux (impôt sur les sociétés, TVA, cotisation foncière des entreprises et cotisation sur la valeur ajoutée des entreprises). Toutefois, pour cela, leur gestion doit être désintéressée, entre autres conditions. Ceci signifie notamment que, sauf exceptions admises par la loi ou le fisc, leurs dirigeants, qu’ils soient de droit ou de fait, ne doivent pas être rémunérés, sous quelle que forme que ce soit (versement de sommes d’argent, mise à disposition d’un logement ou d’une voiture, prise en charge de dépenses personnelles…).

Dans une affaire récente, l’administration fiscale avait estimé, à la suite d’une vérification de comptabilité, qu’une association, ayant pour objet la formation aux travaux sous-marins, ne présentait pas une gestion désintéressée et devait, en conséquence, être soumise à l’impôt sur les sociétés et à la TVA. Une décision que l’association avait contesté en justice.

Saisie de ce litige, la Cour administrative d’appel de Marseille a confirmé l’analyse de l’administration fiscale. Et le Conseil d’État a refusé d’admettre le recours formé contre cet arrêt, le rendant ainsi définitif.

La Cour administrative d’appel de Marseille a d’abord constaté que l’association était gérée par un dirigeant de fait, qui n’était lié à elle ni par un mandat, ni par un contrat de travail, et qui disposait de procurations sur les comptes bancaires de l’association, effectuait à son nom personnel des achats pour celle-ci et s’était présenté dans ses relations avec le vérificateur comme son dirigeant.

Elle a également noté que l’association avait versé des rémunérations de plusieurs dizaines de milliers d’euros à ce dirigeant et avait mis à sa disposition un logement ainsi qu’une voiture qu’il utilisait pour ses déplacements personnels le soir et le week-end.

Elle en a conclu que l’association ne présentait pas une gestion désintéressée et devait, en conséquence, payer l’impôt sur les sociétés et la TVA.

À noter : : les juges ont aussi relevé l’existence de relations privilégiées entre l’association et une société gérée par son dirigeant de droit. En effet, cette société avait notamment donné du matériel en location à l’association et lui avait versé une somme correspondant au règlement d’une formation effectuée par son dirigeant de droit. Ce dernier étant, en outre, rémunéré par l’association au titre de ses prestations en tant qu’instructeur.

Cour administrative d’appel de Marseille, 30 janvier 2025, n° 23MA01555

Crée le 05-03-2026

Pas de don manuel pour les transmissions de parts sociales

AutresPatrimoineTransversauxJuridiqueSociétésTransmission à titre gratuitLe Guide du Chef d-EntrepriseJurisprudenceDroits des sociétésTransmissions d-entreprises/Cession d-entrepriseFamilleDroit des particuliersBoucle VidéoInstagramActualitéLa transmission de parts sociales de SARL, qui sont des titres non négociables, ne peut être réalisée via un don manuel. Une telle opération requiert une donation établie en la forme authentique.

Fabrice Gomez

Des parts sociales de SARL ne peuvent pas faire l’objet d’un don manuel. C’est, en substance, ce qu’a confirmé la Cour de cassation dans une décision récente. Dans cette affaire, par un acte sous seing privé, un associé de SARL avait procédé à la transmission gratuite de parts sociales. Suite à des difficultés ayant entraîné la mise en redressement judiciaire de la société, le donataire avait cherché à engager la responsabilité du donateur. Saisie du litige, la Cour de cassation a été amenée à se prononcer notamment sur la validité de cette transmission de parts sociales.

Dans le détail, les juges ont rappelé que tous les actes portant donation entre vifs doivent, à peine de nullité, être passés devant notaire, à l’exception du don manuel. Ce dernier n’ayant d’existence que par la remise matérielle, de façon définitive et irrévocable, de la chose donnée par le donateur au donataire. Mais des parts de SARL (la solution vaut également pour des parts de SCI), qui sont des titres non négociables, ne peuvent pas faire l’objet d’une remise matérielle. Pour ces titres, l’opération doit nécessairement être constatée par écrit. Or, pour une donation, l’écrit doit revêtir la forme authentique.

Crée le 05-03-2026

Défaut d’approbation des comptes d’une SAS : quelle sanction ?

JuridiqueAutresSociétésDroits des sociétésLe Guide du Chef d-EntrepriseJurisprudenceBoucle VidéoActualitéEn l’absence de disposition légale le prévoyant, le délai de 6 mois imparti aux sociétés anonymes pour approuver leurs comptes annuels ne s’impose pas aux sociétés par actions simplifiées (SAS), sauf si une clause statutaire prévoit le contraire.

Christophe Pitaud

Les dirigeants de société sont tenus d’établir des comptes annuels à la clôture de chaque exercice et de les soumettre à l’approbation des associés. Et attention, le fait pour le dirigeant de ne pas soumettre à l’approbation de l’assemblée des associés (ou de l’associé unique) les comptes annuels de l’exercice écoulé constitue un délit passible d’une amende pouvant aller jusqu’à 9 000 €.

À ce titre, dans une affaire récente, un associé minoritaire d’une société par actions simplifiée (SAS) avait, en décembre 2015, porté plainte contre le président de celle-ci au motif qu’à cette date, il n’avait toujours pas établi les comptes de l’exercice 2013, ni convoqué l’assemblée générale pour les approuver. Et une cour d’appel avait, en effet, déclaré le président coupable du délit de non-établissement des comptes.

Mais la Cour de cassation a censuré la décision de la cour d’appel. En effet, elle a reproché à cette dernière d’avoir appliqué l’article L 225-100 du Code de commerce qui fait obligation aux sociétés anonymes (SA) d’approuver les comptes dans les 6 mois suivant la clôture de l’exercice. Or la loi prévoit expressément que cet article ne s’applique pas aux SAS. La Cour de cassation a également reproché à la cour d’appel de ne pas avoir vérifié si les statuts de la SAS fixaient un délai pour faire approuver les comptes.

Conclusion : la cour d’appel devant laquelle ce procès sera renvoyé devra indiquer la durée au-delà de laquelle le délit de non-établissement des comptes annuels par le président de cette SAS est éventuellement constitué.

Précision : : contrairement aux SARL, aux SA et même aux SAS unipersonnelles (6 mois à compter de la clôture de l’exercice), la loi ne prévoit aucun délai pour l’approbation des comptes annuels dans les SAS pluripersonnelles, laissant aux statuts le soin de le déterminer, mais sans l’exiger.

Crée le 04-03-2026

La suppression de la CVAE maintenue pour 2030

FiscalTaxes locales/Impôts locauxFiscalité professionnelleLe Guide du Chef d-EntrepriseBoucle VidéoImmanquableAssociationsActualitéLa suppression totale de la CVAE, initialement prévue pour 2027, a été reportée à 2030. Une suppression accélérée était envisagée à l’horizon 2028 dans le projet de loi de finances pour 2026, mais cette mesure a finalement été abandonnée.

Marion Beurel

L’an dernier, la suppression totale de la cotisation sur la valeur ajoutée des entreprises (CVAE) avait été reportée de 2027 à 2030, entraînant un gel du taux de la CVAE pour 2026 et 2027, avant une baisse progressive décalée sur les années 2028 et 2029.

Cependant, dans la version initiale du projet de loi de finances pour 2026, cette suppression devait être accélérée de 2 ans, avec une réduction du taux avancée sur 2026 et 2027 et une disparition complète de la CVAE dès 2028. Mais les besoins de financements publics ont eu raison de cette initiative, qui a été abandonnée.

Pour rappel, le montant de la CVAE s’obtient en multipliant la valeur ajoutée taxable de l’entreprise par un taux qui varie en fonction du montant du chiffre d’affaires qu’elle a réalisé.

À ce titre, le taux d’imposition maximal à la CVAE (CA > 50 M€) reste donc bloqué à 0,28 % pour 2026 et 2027. La baisse reprendra progressivement en 2028 où ce taux diminuera à 0,19 %, puis à 0,09 % en 2029. La CVAE devant disparaître définitivement en 2030, à moins que le gouvernement ne change d’avis, encore une fois (!).

Lorsque la CET dépasse un certain pourcentage de la valeur ajoutée produite par l’entreprise, cet excédent peut donner lieu à un dégrèvement (« le plafonnement »), sur demande.

Parallèlement à la trajectoire de baisse de la CVAE, ce taux de plafonnement demeure fixé à 1,531 % de la valeur ajoutée pour 2026 et 2027, puis diminuera à 1,438 % en 2028 et à 1,344 % en 2029. À compter de 2030, ce plafonnement ne concernera plus que la CFE et son taux sera ramené à 1,25 %.

À partir de 2030, les entreprises ne seront plus redevables de la CVAE. Toutefois, elles devront, pour la CVAE due au titre de 2029, souscrire, au plus tard le 18 mai 2030, la déclaration de valeur ajoutée et d’effectif salarié n° 1330-CVAE ainsi que, au plus tard le 3 mai 2030, la déclaration de liquidation et de régularisation n° 1329-DEF accompagnée, le cas échéant, du paiement du solde correspondant.

Précision : : la CVAE est, avec la cotisation foncière des entreprises (CFE), l’une des deux composantes de la contribution économique territoriale (CET).

À noter : : la CVAE est due par les entreprises imposables à la CFE et dont le chiffre d’affaires est au moins égal à 500 000 €, quels que soient leur statut juridique, la nature de leur activité ou leur régime d’imposition, sauf exonérations.

Crée le 05-03-2026

Que doit contenir un rapport de sécurisation du système informatique ?

MultimédiaLe Guide du Chef d-EntrepriseMultiMédiaTendancesAssociationsActualitéDans le cadre d’une prestation de sécurisation d’un système d’information, le rapport remis par l’intervenant constitue un livrable essentiel. Cybermalveillance.gouv.fr publie une fiche de référence précisant ce qui est attendu en termes de contenu.

Isabelle Capet

Cybermalveillance.gouv.fr a réalisé des fiches de référence dont l’objectif est de clarifier les attendus minimaux dans le cadre d’une intervention en cybersécurité par un prestataire, notamment dans une démarche de labellisation ExpertCyber. Ces fiches ont été rédigées par le comité de labellisation, en collaboration avec l’ANSSI, Coter Numérique, Fédération EBEN et Numeum. Elles s’adressent à tous les prestataires informatiques, mais peuvent aussi intéresser les entreprises qui ont ou vont faire appel à un prestataire.

La fiche sur les essentiels d’un rapport de sécurisation indique, par exemple, que le résumé des objectifs de la sécurisation et son contexte (politique de sécurité, réglementation, mise à niveau…) doivent être rappelés en introduction du rapport. La synthèse doit être compréhensible par des personnes non expertes en sécurité des systèmes d’information. Les méthodes et démarches utilisées doivent être détaillées, de même que le niveau de sécurité actuel du client et le déroulé de l’intervention. La conclusion doit lister les risques résiduels après la sécurisation et les recommandations les plus importantes, en insistant sur l’importance de la maintenance continue et des audits réguliers pour assurer une sécurité optimale.

Pour en savoir plus :

Crée le 02-03-2026

Quand une délégation de pouvoirs est inefficace

JuridiqueAutresContratsLe Guide du Chef d-EntrepriseJurisprudenceDroits des sociétésBoucle VidéoActualitéUne délégation de pouvoirs consentie par un directeur général à un salarié qui ne dispose pas de la compétence, de l’autorité, de l’autonomie et des moyens nécessaires à l’accomplissement de sa mission est inefficace et ne permet donc pas à ce directeur d’être exonéré de sa responsabilité pénale.

Christophe Pitaud

Il n’est pas rare que le dirigeant d’une société délègue une partie de ses pouvoirs à un collaborateur, ce qui lui permet de se décharger d’une partie de ses fonctions et d’alléger ainsi son agenda. En outre, une délégation de pouvoirs a pour effet de le dégager de sa responsabilité pénale en cas d’infraction commise dans le cadre des pouvoirs qui ont été délégués, seul le salarié délégataire étant alors exposé aux poursuites judiciaires. Mais attention, encore faut-il que ce salarié soit doté de l’autorité, de la compétence et des moyens nécessaires pour accomplir la mission qui lui est confiée. À défaut, la délégation de pouvoirs serait inefficace.

C’est ce qu’il est arrivé dans l’affaire suivante. Après le décès d’un salarié d’une société, mortellement blessé par une foreuse utilisée sur le chantier où il intervenait, la directrice générale avait été poursuivie devant le tribunal correctionnel pour homicide involontaire en raison d’infractions commises à la réglementation sur la sécurité des travailleurs. Titulaire d’une délégation de pouvoirs en matière de sécurité et de santé au travail, cette dernière avait alors fait valoir qu’elle avait elle-même subdélégué ce pouvoir à un salarié de la société. Et qu’ainsi, elle était exonérée de sa responsabilité pénale.

Mais après avoir constaté que ce salarié était dépourvu de la compétence, de l’autonomie, de l’autorité et des moyens nécessaires à l’accomplissement de sa mission et que la directrice générale avait, en réalité, conservé son pouvoir de direction, les juges ont considéré que la subdélégation de pouvoirs qu’elle lui avait consentie était ineffective et ne lui permettait donc pas de s’exonérer de sa responsabilité pénale.

Précision : : à l’appui de leur décision, les juges ont relevé que les moyens conférés au salarié délégataire étaient insuffisants et que sa fiche de poste était celle d’un simple chargé d’affaires alors que le contenu de la subdélégation de pouvoirs correspondait à un emploi de conducteur de travaux, sans adéquation avec son contrat de travail. En outre, ils ont constaté que la directrice générale s’était impliquée concrètement dans la sécurité du chantier en lieu et place du salarié. En effet, si elle avait déclaré ne pas avoir procédé à l’achat de la foreuse, n’être jamais allée sur le chantier et ne pas avoir rédigé le plan particulier de sécurité et de protection de la santé des travailleurs, elle en avait été destinataire pour validation. Un échange de courriels révélait également qu’elle avait demandé, puis validé le changement de moteur de la foreuse, insistant sur la nécessité de disposer de la machine pour le chantier en précisant les dates. Et elle avait signé seule les autorisations de conduite des foreuses et, même lorsqu’elle était physiquement absente sur les chantiers, le salarié délégataire lui rendait compte. Les juges ont déduit de cette répartition des rôles le caractère artificiel de la subdélégation de pouvoirs.

Crée le 03-03-2026

Exploitants agricoles : le dispositif des prêts structurels garantis est prolongé

GestionJuridiqueAides à l-entrepriseTrésorerie/Délais de paiementLe Guide du Chef d-EntrepriseFinancement d-entrepriseBoucle VidéoImmanquableActualitéMis en place l’année dernière pour les exploitants agricoles en difficulté, les prêts structurels garantis par l’État sont prolongés d’un an et voient leurs conditions d’octroi assouplies.

Christophe Pitaud

Mis en place l’an dernier à destination des exploitants agricoles en difficulté, les prêts bancaires garantis par l’État, qui devaient initialement prendre fin le 31 décembre 2025, sont prolongés jusqu’au 31 décembre 2026 à la faveur de la loi de finances pour 2026.

Rappelons que ces prêts dits « de consolidation » à long terme peuvent être octroyés pour une durée allant de 5 à 12 ans, l’État couvrant 70 % du montant emprunté par l’intermédiaire de la garantie de la banque publique d’investissement, Bpifrance.

Ils peuvent être souscrits auprès d’une banque partenaire du ministère de l’Agriculture, à savoir le Crédit Agricole, le Crédit Mutuel CIC ou la Banque Populaire Caisse d’épargne.

Nouveauté : le montant maximal pouvant être emprunté est porté de 200 000 € à 400 000 €. Il peut même grimper jusqu’à 600 000 € pour les exploitations agricoles les plus endettées.

Et les conditions pour bénéficier de ce prêt sont assouplies. Jusqu’alors, pour être éligible au prêt, le taux d’endettement global de l’exploitation devait être supérieur à 50 % ou bien le rapport excédent brut d’exploitation (EBE)/chiffre d’affaires (CA) devait être inférieur à 25 %. Ce dernier taux passe à 35 %.

À noter : : les coopératives viticoles et arboricoles deviennent éligibles au dispositif. Le montant des sommes pouvant être empruntées pouvant aller jusqu’à 3 M€ pour un prêt d’une durée de 7 à 12 ans et jusqu’à 5 M€ pour une durée de 5 à 7 ans.

Crée le 27-02-2026

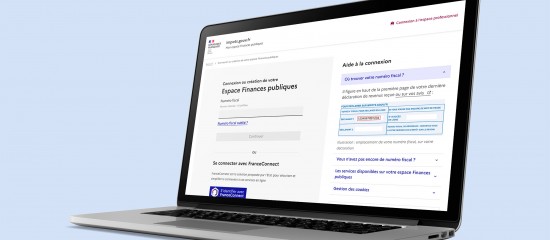

Impots.gouv.fr : l’arrivée d’un courriel de secours

PatrimoineFiscalLe Guide du Chef d-EntrepriseFiscalité personnelleImpots sur le revenuFiscalitéBoucle VidéoAssociationsActualitéLa mise en place de la double authentification pour accéder au site impots.gouv.fr a compliqué la pratique des professionnels mandatés par leurs clients. La mise en place d’un courriel de secours était une solution attendue.

Frédéric Dempuré

Depuis le mois de juin dernier, un système de double authentification a été mis en place pour sécuriser l’accès des particuliers à leur espace « Finances publiques » sur le site impots.gouv.fr. En pratique, après avoir renseigné son numéro fiscal et son mot de passe, chacun reçoit sur son mail un code de validation à 6 chiffres sans lequel la connexion reste impossible.

Ce système assure une meilleure protection des données des contribuables, mais vient compliquer le travail des professionnels, notamment des experts-comptables, des avocats ou des CGP, qui doivent accéder à cet espace à la demande de leurs clients. Concrètement, ils se retrouvent désormais obligés d’appeler leur client pour lui demander de leur communiquer le code de validation qu’il vient de recevoir afin d’accéder à son espace fiscal. Une situation très inconfortable.

Alertée par les professionnels du conseil, la DGFiP a ouvert, depuis la fin du mois de janvier 2026, la possibilité de renseigner une seconde adresse mail, dite de « secours ». Les particuliers qui souhaitent qu’un tiers de confiance accède à leur espace « Finances publiques » peuvent désormais y ajouter son courriel. Dès lors, le code de validation sera adressé au professionnel lorsqu’il se connectera sur le compte de son client. Une possibilité bienvenue à quelques semaines du début de la période des déclarations fiscales.

En pratique, pour ajouter cette adresse de secours, il faut se connecter sur le site impots.gouv.fr, sélectionner l’onglet « Mon profil », puis cliquer sur « Modifier » dans la rubrique « Mes moyens de contact » pour, enfin, pouvoir renseigner l’adresse de secours. Il ne reste, ensuite, qu’à valider l’opération.

À partir de là, à chaque connexion, la personne qui effectue la démarche devra préciser si elle souhaite recevoir le code de validation sur l’adresse mail principale enregistrée ou sur celle de secours.

Crée le 27-02-2026

Notion de non-professionnel appliquée à une association

AutresJuridiqueJurisprudenceLe Guide du Chef d-EntrepriseBoucle VidéoImmanquableAssociationsActualitéUne association a la qualité de non-professionnel, au sens du droit de la consommation, lorsqu’elle n’agit pas à des fins professionnelles.

Sandrine Thomas

L’association qui a signé un contrat avec un professionnel (artisan, commerçant, banque...) et veut obtenir l’annulation d’une clause abusive, c’est-à-dire d’une clause qui crée, à son détriment, un déséquilibre significatif entre les droits et obligations des parties, doit prouver qu’elle a la qualité de non-professionnel.

Dans une affaire récente, une association gérant plusieurs établissements d’enseignement avait conclu des contrats de maintenance de photocopieurs avec une société. La rémunération de cette dernière étant calculé en fonction du nombre de copies effectuées. Quelques années plus tard, constatant que ce matériel n’était plus utilisé par l’association, la société avait résilié les contrats et demandé en justice le paiement d’indemnités de résiliation.

L’association avait alors contesté l’application de la clause des contrats prévoyant le paiement de ces indemnités au motif que celle-ci constituait une clause abusive et qu’elle lui était donc inapplicable en tant que non-professionnel.

Pour la cour d’appel, l’association avait la qualité de non-professionnel puisque la maintenance de photocopieurs n’avait pas de rapport direct avec son activité professionnelle qui consistait à dispenser un enseignement général de la maternelle à la terminale.

Mais la Cour de cassation n’a pas validé ce raisonnement. En effet, elle a rappelé que, selon le Code de la consommation, est considérée comme un non-professionnel toute personne morale « qui n’agit pas à des fins professionnelles ». C’est donc ce critère que la cour d’appel aurait dû prendre en compte et non pas celui du rapport direct avec l’activité professionnelle de l’association. La Cour de cassation a renvoyé cette affaire devant une autre cour d’appel qui devra déterminer si l’association, en concluant un contrat de maintenance de photocopieurs, avait ou non agi à des fins professionnelles.

Crée le 27-02-2026

Un professionnel peut-il bénéficier des règles protectrices du démarchage à domicile ?

JuridiqueAutresContratsJurisprudenceLe Guide du Chef d-EntrepriseBoucle VidéoActualitéUn artisan bénéficie de la réglementation sur le démarchage à domicile lorsqu’il souscrit à distance un contrat de location de matériel de vidéosurveillance pour son local professionnel.

Christophe Pitaud

Lorsqu’un professionnel souscrit un contrat avec un autre professionnel en dehors de l’établissement de ce dernier (par exemple, à distance ou dans ses propres locaux), il bénéficie des règles de protection sur le démarchage à domicile applicables aux consommateurs, dès lors que :- le contrat est sans rapport direct avec son activité professionnelle (pour les contrats conclus avant le 17 mars 2014) ;- l’objet de ce contrat n’entre pas dans le champ de son activité principale et qu’il n’emploie pas plus de 5 salariés (pour les contrats conclus depuis le 17 mars 2014).

Ainsi, dans une affaire récente, les juges ont considéré qu’un contrat de location de matériel de vidéosurveillance, souscrit hors établissement (en l’occurrence dans ses propres locaux) par un artisan chocolatier, était « sans rapport direct avec son activité professionnelle » (ce contrat avait été signé en 2011) bien qu’il ait été destiné à protéger son local professionnel. Et donc que cet artisan était en droit de faire annuler ce contrat dès lors qu’il avait été conclu en violation des règles du droit de la consommation (la décision de justice ne précise pas la nature des règles qui n’avaient pas été respectées).

Précision : : rendue à propos d’un contrat conclu avant le 17 mars 2014, date à laquelle la réglementation avait évolué, cette décision aurait vraisemblablement été la même pour un contrat conclu après cette date (contrat n’entrant pas dans le champ de son activité principale de chocolatier).

Crée le 27-02-2026

Participation aux résultats de l’entreprise : quel bénéfice net retenir ?

SocialRémunérationLe Guide du Chef d-EntrepriseBoucle VidéoAssociationsActualitéLa liste des bénéfices exonérés fiscalement qui doivent être pris en compte dans le calcul de la réserve spéciale de participation est allongée.

Coralie Carolus

Les employeurs d’au moins 50 salariés ont l’obligation d’instaurer un dispositif de participation aux résultats de l’entreprise en faveur de leurs salariés. À ce titre ils doivent, chaque année, calculer la « réserve spéciale de participation », autrement dit le montant des bénéfices à distribuer aux salariés. Et le calcul de celle-ci, qui est strictement encadré par la loi, dépend du bénéfice net de l’entreprise, de ses capitaux propres, de sa valeur ajoutée et des salaires. S’agissant du bénéfice net à retenir, il convient de neutraliser (et donc de réintégrer) certaines exonérations fiscales. Des exonérations dont la liste a récemment été allongée.

Le bénéfice de l’entreprise retenu pour calculer la réserve spéciale de participation correspond au bénéfice imposé à l’impôt sur le revenu ou à l’impôt sur les sociétés, diminué de cet impôt. Et il convient d’y ajouter certains bénéfices qui font l’objet d’une exonération fiscale comme celle accordée aux jeunes entreprises innovantes ou au titre des activités créées dans les zones franches urbaines-territoires entrepreneurs (ZFU-TE).

Depuis le 1 janvier 2026, doivent aussi être réintégrés dans le calcul de la réserve spéciale de participation, les bénéfices exonérés en raison de régimes fiscaux spécifiques applicables au titre :- des activités créées ou reprises dans des quartiers prioritaires de la politique de la ville (en vigueur depuis le 1 janvier 2026 en remplacement de l’exonération ZFU-TE) ;- des activités créées dans des bassins d’emploi à redynamiser ;- des activités créées dans des zones de restructuration de la défense ;- de certaines exploitations situées en Guadeloupe, en Guyane, en Martinique, à La Réunion ou à Mayotte (zones franches d’activité) ;- des entreprises créées ou reprises dans des zones de revitalisation rurale et des zones France ruralités revitalisation ;- des entreprises créées dans des bassins urbains à dynamiser ;- des entreprises créées dans des zones de développement prioritaire.

Précision : : pour calculer la réserve spéciale de participation, les employeurs peuvent recourir à une formule dérogatoire spécifique à leur entreprise, à condition qu’elle soit aussi favorable aux salariés que la formule légale.

Crée le 26-02-2026

Les plafonds 2026 du Plan d’épargne retraite

PatrimoinePlacementLe Guide du Chef d-EntrepriseBoucle VidéoInstagramActualitéRevalorisé au 1 janvier 2026, le plafond annuel de la Sécurité sociale permet de calculer les déductions fiscales minimales et maximales pour les versements réalisés en 2026 sur les Plans d’épargne retraite.

Fabrice Gomez

Créé par la loi Pacte du 22 mai 2019, le Plan d’épargne retraite (PER) a pour vocation première de permettre à son souscripteur de se constituer, de manière très souple, une épargne dont il pourra profiter le jour de son départ en retraite.

En pratique, le PER peut être souscrit de manière volontaire et par tout un chacun. Pour se constituer un capital, l’assuré peut, pendant son activité, alimenter son PER en toute liberté par des versements ponctuels et/ou des versements réguliers selon la périodicité choisie (mensuelle, trimestrielle, annuelle).

Pour encourager les Français à se constituer une épargne retraite supplémentaire, le régime fiscal attaché au PER se veut incitatif. Ainsi, les versements sur un PER peuvent être déduits des revenus imposables de l’assuré (sauf option contraire). Mais il existe des limites à cette déduction. Des limites matérialisées par les plafonds de l’épargne retraite.

Au niveau de l’assuré, ces limites sont calculées, chaque année, par l’administration fiscale et indiquées sur son avis d’imposition. Concrètement, les plafonds de l’épargne retraite sont calculés selon une formule qui tient compte notamment du plafond annuel de la Sécurité sociale. Plafond qui, dans le cadre de la loi de financement de la Sécurité sociale pour 2026, a fait l’objet d’une revalorisation au 1 janvier 2026.

Ainsi, la déduction à l’entrée est plafonnée, pour les travailleurs non-salariés, à :- 10 % du bénéfice imposable, limité à 8 Pass (plafond annuel de la Sécurité sociale) augmenté de 15 % du bénéfice compris entre 1 et 8 Pass, soit 88 911 € maximum au titre de 2026 ;- ou 10 % du Pass, soit 4 806 €.

Pour les versements effectués par les particuliers (salariés...), les versements volontaires sont déductibles dans la limite égale au plus élevé des deux montants suivants :- 10 % des revenus professionnels dans la limite de 8 Pass (N-1), soit 37 680 € en 2026 ;- ou 10 % du Pass (N-1), soit 4 710 €.

Précision : : une fois ces plafonds « fiscaux » atteints, rien n’empêche l’assuré de verser au-delà de ces derniers.

Crée le 25-02-2026

Frais de carburant : les nouveaux barèmes en baisse !

FiscalFiscalité professionnelleFiscalité des résultatsLe Guide du Chef d-EntrepriseBoucle VidéoActualitéComme chaque année, l’administration fiscale a publié les barèmes d’évaluation forfaitaire des frais de carburant dont peuvent se servir certaines entreprises au titre de leurs déplacements professionnels.

Marion Beurel

Les exploitants individuels relevant des bénéfices industriels et commerciaux (BIC) ou des bénéfices agricoles (BA) ainsi que les sociétés civiles de moyens (SCM) qui sont soumis au régime simplifié d’imposition et qui tiennent une comptabilité dite « super-simplifiée » peuvent évaluer de façon forfaitaire les frais de carburant consommé lors de leurs déplacements professionnels en utilisant les barèmes publiés, chaque année, par l’administration fiscale.

Ces barèmes visent principalement les dépenses de carburant relatifs aux véhicules automobiles et aux deux-roues à usage mixte (personnel et professionnel). Les frais de carburant consommé par des véhicules affectés uniquement à un usage professionnel, comme les véhicules utilitaires ou les tracteurs, ne peuvent donc pas être évalués d’après ces barèmes. Rappelons que les barèmes fixent un tarif par kilomètre, variant selon le type de carburant (gazole, super sans plomb, G.P.L.) et la puissance fiscale du véhicule.

Les barèmes applicables aux frais engagés en 2025, qui serviront notamment à remplir la prochaine déclaration de résultats des exploitants, viennent d’être publiés. Des barèmes qui sont, une fois encore, en baisse par rapport à ceux de l’an dernier, qu’il s’agisse du gazole, du super sans plomb ou du G.P.L., et ce, tant pour les véhicules de tourisme que pour les véhicules deux-roues motorisés.

| Barème des frais de carburant « auto » 2025 (par km) | |||

| Puissance | Gazole | Super sans plomb | G.P.L. |

| 3 à 4 CV | 0,089 € | 0,113 € | 0,072 € |

| 5 à 7 CV | 0,110 € | 0,139 € | 0,089 € |

| 8 et 9 CV | 0,131 € | 0,165 € | 0,106 € |

| 10 et 11 CV | 0,148 € | 0,187 € | 0,120 € |

| 12 CV et plus | 0,165 € | 0,208 € | 0,133 € |

À noter : : l’exploitant doit être en mesure de justifier de l’utilisation professionnelle du véhicule et du kilométrage parcouru à ce titre.

À savoir : : ces barèmes peuvent également être utilisés, sous certaines conditions :- par les professionnels libéraux relevant des bénéfices non commerciaux (BNC) pour leurs véhicules pris en location ou en crédit-bail en cas de déduction des loyers correspondants ;- par les salariés qui déduisent leurs frais professionnels réels et qui n’utilisent pas les barèmes kilométriques ;- par les associés de sociétés de personnes qui exercent leur activité professionnelle dans la société, au titre de leur trajet domicile-travail.

Crée le 26-02-2026

Stratégie nationale de cybersécurité 2026-2030

MultimédiaLe Guide du Chef d-EntrepriseTendancesMultiMédiaBoucle VidéoAssociationsActualitéÀ l’heure du tout numérique et de la montée en puissance des cybermenaces, le gouvernement vient de publier sa stratégie nationale de cybersécurité pour les années 2026 à 2030.

Isabelle Capet

Dans un « contexte marqué par la multiplication et l’imbrication des menaces telles que le terrorisme, la prolifération, les cyberattaques ou les modes d’action hybrides », chaque pays, et le nôtre en particulier, doit adapter et renforcer ses dispositifs de protection. Pour faire de la France un pôle majeur de la cybersécurité mondiale, le gouvernement vient ainsi de publier sa stratégie nationale de cybersécurité. 5 piliers ont été retenus pour mettre en place cette stratégie. Le premier prévoit de faire de la France le plus grand vivier de talents cyber d’Europe. L’objectif étant d’orienter la jeunesse vers ces métiers d’avenir et de renforcer toutes les voies de formation initiale, continue et de reconversion.

Le deuxième pilier propose de renforcer la résilience cyber de la Nation, le troisième d’entraver l’expansion de la cybermenace et le quatrième de garder la maîtrise de la sécurité de nos fondements numériques. Quant au cinquième et dernier pilier, il prévoit de soutenir la sécurité et la stabilité du cyberespace en Europe et à l’international. Toutes ces actions visent à élever le niveau global de cybersécurité, à préparer l’ensemble des acteurs aux crises et à faciliter l’accès à la cybersécurité par un accompagnement renforcé des victimes. La France entend donc mobiliser tous ses leviers – judiciaires, diplomatiques, militaires, économiques et techniques – pour entraver l’expansion de la cybermenace.

Pour en savoir plus :

Crée le 25-02-2026

La procédure d’injonction de payer s’accélère !

GestionJuridiqueGestion de l-entrepriseLe Guide du Chef d-EntrepriseContratsTrésorerie/Délais de paiementComptabilitéBoucle VidéoAssociationsActualitéPour plus de rapidité et d’efficacité, la procédure d’injonction de payer est modifiée. Des modifications qui s’appliqueront aux ordonnances d’injonction de payer rendues à compter du 1 septembre prochain.

Christophe Pitaud

Lorsque vous n’êtes pas parvenu à recouvrer à l’amiable (après relance, puis mise en demeure) une somme d’argent qui vous est due, par exemple par un client, vous pouvez recourir à la procédure d’injonction de payer. Rapide, simple et peu coûteuse, cette procédure judiciaire vous permet d’obtenir d’un juge une ordonnance qui enjoint votre débiteur de régler sa facture et qui vous autorise ensuite à faire procéder, si besoin, à la saisie de ses biens.

Pour qu’elle gagne en rapidité et en efficacité, cette procédure vient d’être modifiée.

Rappelons d’abord que pour engager une procédure d’injonction de payer, il vous suffit d’adresser une requête au greffe du tribunal de commerce ou du tribunal judiciaire, selon les cas, dans le ressort duquel votre débiteur est immatriculé ou réside. Si le juge estime que votre requête est fondée, il rendra, en principe quelques jours plus tard, une ordonnance enjoignant votre débiteur de payer sa dette. Vous devrez alors envoyer à ce dernier, par acte de commissaire de justice, une copie de cette ordonnance.

Premier changement apporté à la procédure : actuellement, l’ordonnance d’injonction de payer doit être notifiée (on parle de « signification » de l’ordonnance) au débiteur dans un délai de 6 mois. Ce délai est ramené à 3 mois. Ce qui est évidemment de nature à accélérer le processus. Mais attention, si l’ordonnance n’est pas signifiée dans ce (court) délai, elle devient caduque.

Après avoir reçu l’ordonnance d’injonction de payer, le débiteur peut décider de payer. Mais s’il n’est pas d’accord sur l’existence ou sur le montant de la créance, il peut aussi, dans le mois qui suit la réception de l’ordonnance, contester celle-ci en formant opposition devant le tribunal qui l’a rendue. Deuxième changement : désormais, sauf si la procédure se déroule devant le tribunal de commerce, le greffier du tribunal avisera le créancier de cette opposition dans un délai d’un mois à compter de sa réception ; ce qui n’est pas le cas actuellement, le créancier étant, en cas d’opposition formée par le débiteur, convoqué par le tribunal pour une tentative de conciliation dans un délai indéfini.

Cette information par le greffier permettra donc au créancier de basculer rapidement vers une procédure contentieuse devant le tribunal, ce qui, là encore, est de nature à éviter une perte de temps.

Actuellement, si le débiteur ne conteste pas l’ordonnance d’injonction de payer dans le délai d’un mois mais ne paie pas sa dette pour autant, le créancier est alors en droit de faire exécuter l’ordonnance et de faire procéder à une saisie de ses biens. Mais en pratique, le créancier attend souvent un retour du greffe avant de le faire.

Du coup, le troisième changement suivant est expressément prévu : si, à l’expiration d’un délai de 2 mois après la signification de l’ordonnance d’injonction de payer, le créancier n’a reçu aucun avis d’opposition de la part du greffier, il peut faire exécuter l’ordonnance. Encore une mesure de simplification et d’efficacité qui va accélérer le recouvrement de la créance.

Précision : : ces modifications s’appliqueront aux ordonnances d’injonction de payer rendues à compter du 1 septembre 2026.

Crée le 24-02-2026

Un « droit à l’essai » pour l’exercice en commun d’une activité agricole

JuridiqueContratsLe Guide du Chef d-EntrepriseBoucle VidéoImmanquableActualitéUn « droit à l’essai » a été récemment instauré pour permettre à une personne de tester un projet d’exercice en commun d’une activité agricole. Pour formaliser une telle association, une convention doit être conclue. Un modèle de convention-type est désormais disponible.

La Rédaction

On se souvient que la loi d’orientation agricole du 24 mars 2025 avait notamment pour objectif d’encourager le renouvellement des générations en agriculture et donc de favoriser l’installation de nouveaux exploitants.

Parmi les mesures prévues à cette fin, la loi a instauré un dispositif original de « droit à l’essai » afin de permettre à une personne qui souhaite tester un projet d’exercice en commun d’une activité agricole dans une exploitation ou dans une société avec un ou plusieurs autres exploitants. Formalisé par un contrat, cet essai a vocation à durer pendant un an, renouvelable une fois, avec une possibilité de résiliation à tout moment par les intéressés.

À ce titre, les pouvoirs publics viennent de mettre à disposition des intéressés un modèle de convention-type. Conclue à titre gratuit entre la personne à l’essai et l’exploitation qui l’accueille, cette convention doit préciser les conditions dans lesquelles l’essai d’association se réalise. Elle doit notamment indiquer la nature du lien contractuel entre les parties, à savoir soit un contrat de travail, soit un contrat d’apprentissage, soit un contrat de stage, soit un contrat d’entraide familiale, soit enfin un statut d’aide familial pour la personne à l’essai.

Elle doit également mentionner les modalités selon lesquelles la personne à l’essai est associée à la vie de l’exploitation (participation effective aux travaux, participation à la prise de décisions, accès aux documents comptables, financiers, techniques, contractuels…).

Ce modèle de convention figure en annexe d’un .

Crée le 24-02-2026

Période de reconversion : quelles formalités pour l’employeur ?

SocialLe Guide du Chef d-EntrepriseConditions de travailBoucle VidéoAssociationsActualitéL’employeur qui entend faire bénéficier un salarié d’une période de reconversion doit, dans les 30 jours qui précèdent le début de celle-ci, adresser une demande de prise en charge à son opérateur de compétences.

Coralie Carolus

Issu d’un accord national interprofessionnel, un nouveau dispositif baptisé « période de reconversion » est entré en vigueur en début d’année 2026. Un dispositif qui, pour favoriser la mobilité interne ou externe des salariés, leur permet d’acquérir une certification, un certificat de qualification professionnelle ou encore un ou plusieurs blocs de compétences. Et ce, au moyen, notamment, d’actions de formation et de l’exercice en entreprise d’une ou plusieurs activités professionnelles.

La période de reconversion d’un salarié peut se dérouler en interne, autrement dit dans l’entreprise où il travaille déjà, ou en externe, c’est-à-dire dans une entreprise d’accueil.

Dans les 30 jours calendaires qui précèdent le début de cette période, l’employeur (celui auprès duquel la période est réalisée) doit adresser, par voie dématérialisée, à l’opérateur de compétences (OPCO) dont il relève :- l’accord conclu avec le salarié pour mettre en place une période de reconversion interne ou externe, via le Cerfa n° 17613*01 ;- la convention conclue entre l’entreprise (où se déroule la période de reconversion) et l’organisme dispensant la formation au salarié ;- le cas échéant, le contrat de travail conclu entre le salarié et l’entreprise d’accueil.

À réception de ces documents, l’OPCO dispose de 20 jours calendaires pour se prononcer sur la prise en charge de la période de reconversion. Une prise en charge qui concerne les frais pédagogiques ainsi que, sous réserve qu’un accord collectif ou une décision unilatérale de l’employeur le prévoit pour les reconversions externes, les frais annexes (transport, hébergement, repas…) et la différence entre la rémunération actuellement perçue par le salarié et celle qu’il est amené à percevoir durant la période de reconversion. Sachant que le défaut de réponse de l’OPCO dans le délai imparti vaut rejet de la demande de prise en charge.

Précision : : la période de reconversion a remplacé les anciens dispositifs de promotion ou de reconversion par l’alternance (Pro-A) et de Transitions collectives (Transco).

Attention : : en cas de rupture anticipée de la période de reconversion, l’employeur doit en avertir son OPCO, par voie dématérialisée, dans les 30 jours qui suivent.

Crée le 23-02-2026

La loi de finances pour 2026 est publiée !

PatrimoineFiscalTaxes locales/Impôts locauxImpots sur le revenuFiscalitéFiscalité professionnelleFiscalité personnelleImpots sur les bénéficesLe Guide du Chef d-EntrepriseBoucle VidéoImmanquableAssociationsActualitéLe Conseil constitutionnel a validé la quasi-totalité de la loi de finances pour 2026, y compris la nouvelle taxe sur les actifs non professionnels des holdings patrimoniales et le durcissement du pacte Dutreil. Zoom sur les principales mesures introduites.

Marion Beurel

Après plusieurs mois de débats, le projet de loi de finances pour 2026 a enfin été adopté après le rejet des deux dernières motions de censure déposées à la suite du recours à l’article 49.3. Et contre toute attente, le Conseil constitutionnel vient de valider la quasi-totalité de la loi de finances pour 2026, y compris la nouvelle taxe sur les actifs non professionnels des holdings patrimoniales et le durcissement du pacte Dutreil.

La loi a donc pu être promulguée et publiée dans la foulée. Tour d’horizon rapide des principales nouveautés concernant les particuliers et les entreprises.

Alors qu’il devait être gelé, le barème de l’impôt sur le revenu dû au titre de l’année 2025, qui sera donc liquidé en 2026, est bel et bien revalorisé, à hauteur de 0,9 %, afin de prendre en compte l’inflation.

Par ailleurs, la contribution différentielle sur les hauts revenus, instaurée l’an dernier à titre temporaire, est finalement prorogée, et ce jusqu’à ce que le déficit public passe sous la barre des 3 %.

Et, point important, un nouveau dispositif d’incitation à l’investissement locatif voit le jour (« Relance logement »). Il permettra, dans certaines limites, de déduire de ses revenus fonciers un amortissement au titre des appartements, neufs ou réhabilités, acquis pour être loués nus, à titre de résidence principale, pendant au moins 9 ans, et d’imputer l’éventuel déficit foncier résultant de cette déduction sur son revenu global.

S’agissant des mesures intéressant les entreprises, l’anticipation de 2 ans de la suppression progressive de la CVAE est abandonnée. Le taux d’imposition maximal pour 2026 et 2027 reste donc gelé à 0,28 %, avant, en principe, d’être abaissé à 0,19 % en 2028 et à 0,09 % en 2029. La CVAE ayant vocation à être totalement supprimée en 2030.

Par ailleurs, la contribution exceptionnelle sur les bénéfices des très grandes entreprises (CA > 1,5 Md€ en 2026) est prolongée d’un an, sans réduction de moitié de ses taux, comme initialement prévu.

Enfin, la loi de finances prévoit plusieurs dispositifs de soutien pour les exploitants agricoles, notamment la reconduction de la déduction pour épargne de précaution (DPE) et l’élargissement de l’exonération partielle de la réintégration des sommes déduites, une nouvelle exonération fiscale au titre de l’indemnité perçue en cas d’abattage sanitaire d’animaux et affectée à la reconstitution d’un troupeau, la création d’un crédit d’impôt pour les dépenses de mécanisation collective en faveur des adhérents à une coopérative d’utilisation de matériel agricole (Cuma) et la prorogation des crédits d’impôt agriculture biologique et haute valeur environnementale (HVE).

Attention : : le Conseil constitutionnel ayant seulement validé la procédure d’adoption de ces dispositifs, leur conformité à la Constitution pourrait être remise en cause ultérieurement à l’occasion de questions prioritaires de constitutionnalité (QPC).

Précision : : parmi les autres mesures abandonnées, figure également l’abaissement des limites d’application de la franchise TVA. Elles restent donc fixées à 85 000 € pour le commerce, la restauration ou l’hébergement et à 37 500 € pour les autres activités.

À noter : : nous présenterons ultérieurement en détail chacune de ces mesures dans des articles dédiés.

Loi n° 2026-103 du 19 février 2026, JO du 20

Décision du Conseil constitutionnel n° 2026-901 DC du 19 février 2026, JO du 20

Crée le 20-02-2026

Taxe d’apprentissage : du nouveau pour les associations

SocialLe Guide du Chef d-EntrepriseBoucle VidéoImmanquableAssociationsActualitéLa loi de finances pour 2026 étend le champ d’application de la taxe d’apprentissage aux associations bénéficiant de la franchise pour leurs activités lucratives accessoires.

Sandrine Thomas

Les employeurs sont, en principe, redevables d’une taxe d’apprentissage calculée sur la rémunération de leurs salariés et dont le taux s’élève à 0,68 % (0,44 % en Alsace-Moselle).

Toutefois, jusqu’alors, seules les associations, fondations et fonds de dotations exerçant une activité lucrative et passibles de l’impôt sur les sociétés devaient payer la taxe d’apprentissage.

Mais la loi de finances pour 2026 a étendu son champ d’application. Aussi, sont désormais redevables de la taxe d’apprentissage :- les associations, les fondations reconnues d’utilité publique, les fondations d’entreprise et les fonds de dotation bénéficiant, pour leurs activités lucratives accessoires, de la franchise des impôts commerciaux ;- les associations sans but lucratif organisant, avec le concours des communes ou des départements, des foires, expositions, réunions sportives et autres manifestations publiques, correspondant à l’objet défini par leurs statuts et présentant, du point de vue économique, un intérêt certain pour la commune ou la région ;- les organismes agissant sans but lucratif, et dont la gestion est désintéressée, réalisant des opérations exonérées de TVA (services de caractère social, éducatif, culturel ou sportif rendus à leurs membres, manifestations de soutien ou de bienfaisance…) ;- les fondations reconnues d’utilité publique du secteur de la recherche.

À noter : : cette mesure s’applique aux rémunérations dues à compter de la période d’emploi de mars 2026. La première déclaration mensuelle de la part principale de la taxe d’apprentissage due au taux de 0,59 % (0,44 % en Alsace-Moselle) de la masse salariale devra ainsi être effectuée dans la DSN de mars 2026 à transmettre le 5 ou le 15 avril 2026 (selon l’effectif de la structure).

Crée le 20-02-2026

Licenciement d’un salarié en arrêt de travail pour maladie professionnelle

SocialAutresRupture de contratLe Guide du Chef d-EntrepriseJurisprudenceBoucle VidéoAssociationsActualitéLe licenciement d’un salarié en arrêt de travail pour maladie professionnelle ne peut pas être justifié par les perturbations causées, par son absence prolongée, sur le fonctionnement de l’entreprise.

Sandrine Thomas

Un salarié en arrêt de travail peut être licencié si ses absences répétées ou prolongées perturbent le fonctionnement de l’entreprise ou d’un de ses services essentiels et que ces perturbations nécessitent son remplacement définitif via une embauche en contrat à durée indéterminée. Mais attention, un tel licenciement ne peut concerner qu’un salarié en arrêt de travail du fait d’un accident ou d’une maladie d’origine personnelle.

En effet, le salarié en arrêt de travail en raison d’un accident du travail ou d’une maladie professionnelle bénéficie d’une protection contre le licenciement. Ce qui signifie qu’il ne peut être licencié que s’il commet une faute grave ou qu’il est impossible de maintenir son contrat de travail pour un motif étranger à son accident ou à sa maladie (cessation d’activité de son employeur, par exemple).

Dans une affaire récente, un employeur avait licencié un salarié placé en arrêt de travail depuis presque 9 mois en raison d’une maladie professionnelle. Un licenciement qu’il justifiait par les perturbations causées par l’absence prolongée du salarié sur le fonctionnement de l’entreprise lesquelles nécessitait son remplacement définitif. Le salarié avait contesté ce licenciement en justice.

La Cour de cassation a donné raison au salarié. En effet, elle a constaté que son licenciement prononcé pendant un arrêt de travail pour maladie professionnelle n’était justifié ni par une faute grave du salarié, ni par l’impossibilité de maintenir son contrat de travail pour un motif étranger à sa maladie. Elle en a conclu que le licenciement du salarié était nul.

Crée le 20-02-2026

Le dirigeant caution doit être informé chaque année du montant des sommes garanties

GestionAutresJuridiqueTransversauxDéfaillance d-entrepriseContratsGaranties/SûretésLe Guide du Chef d-EntrepriseJurisprudenceFinancement d-entrepriseBoucle VidéoActualitéChaque année, la banque doit informer le dirigeant qui s’est porté caution pour sa société en garantie du solde d’un compte bancaire du montant des sommes garanties, et ce jusqu’à l’extinction de la dette, donc même après la clôture du compte.

Christophe Pitaud

Lorsqu’un dirigeant (personne physique) s’est porté caution pour sa société en contrepartie de l’octroi d’un crédit, le banquier est tenu de lui communiquer, chaque année avant le 31 mars, les informations suivantes :

- le montant de la somme garantie par le cautionnement et des intérêts, frais et accessoires restant dus au 31 décembre de l’année précédente ;

- le terme de l’engagement de caution ou, s’il est à durée indéterminée, la faculté pour le dirigeant de le révoquer à tout moment, ainsi que les conditions d’exercice de cette révocation.

Et attention, si le banquier ne remplit pas cette obligation d’information, il perd le droit de réclamer au dirigeant caution les intérêts échus depuis la précédente information jusqu’à la communication de la nouvelle information.

À ce titre, les juges viennent de rappeler que cette information doit être délivrée par la banque au dirigeant caution jusqu’à l’extinction de la dette garantie par le cautionnement. Dans cette affaire, le dirigeant d’une société s’était porté caution notamment d’un crédit en compte courant ouvert au nom de la société à hauteur de 30 000 €. Lorsque cette dernière avait été placée en liquidation judiciaire, la banque avait appelé le dirigeant en paiement. Mais celui-ci avait alors demandé que la banque soit déchue du droit aux intérêts puisqu’elle n’avait pas rempli son obligation d’information à son égard chaque année.

Saisie du litige, la cour d’appel avait bien constaté des manquements de la banque à son obligation d’information annuelle, mais elle avait refusé de prononcer la déchéance de son droit aux intérêts contractuels pour la période postérieure à la clôture du compte courant.

La Cour de cassation a censuré cette décision, affirmant que la clôture du compte courant n’avait pas mis fin à l’obligation de la banque d’informer chaque année le dirigeant caution, laquelle doit être respectée jusqu’à l’extinction de la dette.

À noter : : de même, dans l’hypothèse où il n’aurait pas informé le dirigeant de la défaillance du débiteur (c’est-à-dire la société) dès le premier incident de paiement non régularisé dans le délai d’un mois, le banquier ne pourrait pas lui réclamer le versement des intérêts de retard échus entre la date de cet incident de paiement et celle à laquelle le dirigeant en aurait finalement été informé. Et ce même si ce dernier est évidemment au courant de la situation de sa société.

Crée le 19-02-2026

Frais de repas déductibles : les seuils pour 2026

FiscalImpots sur les bénéficesLe Guide du Chef d-EntrepriseFiscalité professionnelleFiscalité des résultatsBoucle VidéoInstagramActualitéLes exploitants individuels (BIC ou BNC) peuvent, sous certaines conditions, déduire de leur résultat imposable les frais supplémentaires de repas pris sur leur lieu d’exercice de l’activité, dans la limite maximale de 15,90 € en 2026.

Marion Beurel

Les exploitants individuels relevant des bénéfices industriels et commerciaux (BIC) ou des bénéfices non commerciaux (BNC) selon un régime réel, qui sont contraints de prendre leur repas sur le lieu d’exercice de leur activité en raison de la distance qui sépare celui-ci de leur domicile, peuvent déduire de leur résultat imposable les frais supplémentaires de repas qu’ils engagent.

Ces frais correspondent à la fraction de la dépense qui excède le montant d’un repas pris à domicile, montant évalué forfaitairement par l’administration fiscale à 5,50 € TTC pour 2026.

Mais attention, la dépense engagée ne doit pas être excessive. Selon l’administration, elle ne doit pas dépasser, selon l’administration, pour 2026, 21,40 € TTC. En conséquence, le montant déduit par repas ne peut pas excéder 15,90 € TTC (soit 21,40 € - 5,50 €).

La fraction qui excède ce montant peut néanmoins être admise en déduction si l’exploitant justifie de circonstances exceptionnelles, notamment en l’absence de possibilités de restauration à moindre coût à proximité de son lieu d’activité.

À savoir : : l’exploitant doit être en mesure de produire toutes les pièces justificatives permettant d’attester de la nature et du montant de ces frais supplémentaires de repas. En outre, l’éloignement entre le lieu d’exercice de l’activité et le domicile doit être considéré comme normal par l’administration au regard de divers critères (configuration des agglomérations, nature de l’activité de l’entreprise, lieux d’implantation de la clientèle…) afin de ne pas résulter de la seule volonté de l’exploitant.

Crée le 18-02-2026

SCPI : 2025, l’année du rebond

PatrimoineImmobilierPlacementLe Guide du Chef d-EntrepriseBoucle VidéoInstagramActualitéLes sociétés civiles de placements immobiliers (SCPI) affichent un rendement moyen de 4,91 % en 2025, soit une progression de 0,19 point par rapport à 2024.

Fabrice Gomez

Selon les dernières statistiques publiées par l’ASPIM et l’IEIF, le marché des sociétés civiles de placements immobiliers (SCPI) se porte mieux. En effet, après deux années d’ajustement, l’exercice 2025 confirme une amélioration pour une partie des fonds immobiliers grand public.

En 2025, les SCPI ont collecté (collecte nette) 4,6 milliards d’euros, soit une hausse de 29 % par rapport à 2024. Une collecte qui se rapproche des niveaux observés avant la phase de correction.

Dans le détail, ce sont les SCPI diversifiées qui ont capté 65 % de la collecte brute de l’année 2025. Viennent ensuite les SCPI à prépondérance de bureaux (24 %), santé et éducation (4 %), logistique et locaux d’activité (3 %), commerces (2 %) et résidentiel (1 %). À noter que les SCPI à prépondérance « hôtel, tourisme, loisirs » ont capté moins de 1 % du total des souscriptions de 2025.

Du point de vue des performances, les SCPI, toutes catégories confondues, ont servi un rendement moyen de 4,91 % en 2025 (contre 4,72 % en 2024). Par catégories de SCPI, le taux de distribution moyen s’est établi, en 2025, à 4,2 % pour les SCPI résidentielles et santé et éducation, à 4,6 % pour les SCPI de bureaux, à 4,9 % pour les SCPI commerces, à 5,1 % pour les SCPI hôtels, tourisme et loisirs, à 5,6 % pour les SCPI logistique et locaux d’activité et à 6 % pour les SCPI diversifiées.

Autre information : en 2025, 50 % des SCPI du marché, en nombre, ont maintenu ou augmenté leurs acomptes par part (dividendes annuels versés sous forme d’acomptes) par rapport à 2024. Parmi elles, 36 % enregistrent une hausse moyenne pondérée (par la capitalisation) de 3 %. À l’inverse, 50 % des SCPI ont réduit leur dividende, avec une baisse moyenne pondérée de 10 %.

En 2025, 14 SCPI à capital variable ont diminué leur prix de souscription, tandis que 17 SCPI l’ont augmenté. Si l’essentiel des baisses est intervenu au premier trimestre 2025, le quatrième trimestre 2025 s’est distingué par 11 revalorisations de prix de part. Sur l’ensemble de l’année 2025, le prix de part moyen pondéré par la capitalisation a reculé de 3,45 %.

Précision : : les SCPI permettent à des particuliers d’investir dans l’immobilier sans détenir directement un appartement, un local commercial, une maison. L’investissement porte sur l’acquisition de parts de capital de ces sociétés qui détiennent elles-mêmes un patrimoine immobilier et redistribuent aux différents investisseurs, sous forme de dividendes, les loyers qu’elles perçoivent.

Précision : : au 31 décembre 2025, la capitalisation des SCPI s’établit à 89 milliards d’euros, en hausse de 1,3 % sur un trimestre et de 0,6 % sur un an.

Crée le 19-02-2026

Des DSN de substitution émises à compter de juin 2026

SocialLe Guide du Chef d-EntrepriseBoucle VidéoAssociationsActualitéL’Urssaf et la Mutualité sociale agricole pourront bientôt, en cas d’anomalies constatées dans les déclarations sociales nominatives des employeurs, les remplacer par des déclarations sociales nominatives de substitution.

Sandrine Thomas

Tout au long de l’année, les organismes qui recouvrent les cotisations sociales dues sur les rémunérations des salariés (Urssaf, Mutualité sociale agricole, Cnav, Agirc-Arrco…) peuvent signaler aux employeurs les anomalies constatées dans leurs déclarations sociales nominatives (DSN) mensuelles via un « compte-rendu métier » (CRM).

Il appartient alors à l’employeur qui reçoit un CRM de corriger l’anomalie ou de la contester de façon motivée. En cas de contestation, l’Urssaf et la Mutualité sociale agricole (MSA) peuvent revoir leur décision ou confirmer l’anomalie. Dans cette dernière hypothèse, elles répondent, de façon motivée, aux observations de l’employeur et mettent en recouvrement les cotisations et contributions restant éventuellement dues par ce dernier, ainsi que les pénalités et majorations de retard correspondantes.

Pour la première fois cette année, l’Urssaf et la MSA vont pouvoir émettre des DSN de substitution, c’est-à-dire des DSN remplaçant celles effectuées par l’employeur.

Dans le cadre de cette procédure, les organismes qui constatent, en 2026, que des anomalies n’ont pas été corrigées sur les DSN de 2025, transmettent d’abord à l’employeur un CRM de rappel annuel.

L’employeur qui recevra un CRM de rappel pourra, au plus tard dans la DSN d’avril 2026 transmise le 5 ou le 15 mai (selon l’effectif de l’entreprise), soit contester, soit corriger les anomalies listées dans le CRM de rappel. Si l’employeur ne conteste pas, n’apporte pas de corrections ou voit sa contestation rejetée, l’Urssaf ou la MSA procèdera elle-même, en juin 2026, à la correction des anomalies via des DSN de substitution.

L’employeur sera alors informé de ces corrections, ainsi que, le cas échéant :- de la mise en recouvrement des cotisations et contributions restant dues, ainsi que des pénalités et majorations de retard correspondantes ;- ou du montant du remboursement (ou de l’imputation sur ses prochains paiements) qui lui est dû s’il a versé des sommes en trop.

En pratique : : le CRM de rappel sera adressé le 13 mars pour les entreprises déclarant le 5 du mois et le 23 mars pour celles déclarant le 15 du mois.

Précision : : pour le moment, la DSN de substitution concerne uniquement les anomalies relatives à l’assiette brute plafonnée soumise aux cotisations d’assurance retraite (de base et complémentaire) des salariés (à l’exclusion notamment des apprentis, des salariés multi-employeurs et des mandataires sociaux).

Crée le 17-02-2026

Dans les coulisses d’un contrôle de la CNIL

MultimédiaMultiMédiaTendancesLe Guide du Chef d-EntrepriseBoucle VidéoAssociationsActualitéDans la série « Les Webinaires de la Cnil », qui décryptent un sujet ou une actualité en lien avec la protection des données, le dernier épisode disponible en replay est consacré aux coulisses d’une entreprise qui va faire l’objet d’un contrôle.

Isabelle Capet

Ce sont près de 120 agents de la CNIL qui sont habilités à mener un contrôle en entreprise, avec un large pouvoir d’investigation, mais astreints au secret. Quels sont les différents types de contrôle ? Comment se déroule un contrôle sur place ? Quels sont les droits et obligations des organismes contrôlés ? Quelles sont les suites d’un contrôle ? Dans l’un de ses webinaires, la CNIL répond à toutes les questions que se pose l’entreprise qui pourrait faire l’objet du contrôle.

Différentes modalités de contrôle peuvent, en effet, être combinées, qu’il s’agisse d’une vérification sur place, en ligne, sur pièces ou sur audition. L’objectif étant de recueillir tout renseignement ou toute justification utiles concernant la mise en œuvre de la loi et du réglement RGPD. Les agents sont habilités à se faire communiquer tout document nécessaire et à accéder aux programmes informatiques ainsi qu’aux données. Ces contrôles se déroulent le plus souvent de manière inopinée sur une journée, mais en fonction de la complexité du dossier, cela peut varier.

Pour en savoir plus :

Crée le 18-02-2026

Des sanctions plus sévères en cas de non-respect de la facturation électronique

FiscalTVAFiscalité professionnelleLe Guide du Chef d-EntrepriseBoucle VidéoImmanquableAssociationsActualitéLa loi de finances pour 2026 alourdit les sanctions applicables aux entreprises qui ne respecteront pas leurs obligations dans le cadre de la réforme de la facturation électronique en vigueur à compter du 1 septembre prochain.

Marion Beurel

Comme vous le savez déjà, le recours à la facturation électronique entre entreprises assujetties à la TVA (« e-invoicing ») et la transmission à l’administration fiscale, par voie électronique, de données de transaction et de paiement exclues de la facturation électronique (« e-reporting ») vont devenir obligatoires à compter du 1 septembre 2026.

À compter du 1 septembre 2026, toutes les entreprises, quelle que soit leur taille, devront être en mesure de recevoir les factures électroniques. En outre, les grandes entreprises, les membres d’un groupe TVA et les entreprises de taille intermédiaire (ETI) devront émettre des factures électroniques et effectuer l’e-reporting.

Ensuite, à compter du 1 septembre 2027, cette obligation d’émission de factures électroniques et d’e-reporting concernera également les TPE-PME et les micro-entreprises.

La loi de finances pour 2026 porte le montant de l’amende pour non-respect par une entreprise de l’obligation d’émission d’une facture électronique de 15 à 50 € par facture, sans modifier le plafond total des amendes fixé à 15 000 € par an.

De même, les amendes en cas de non-respect par une entreprise des obligations de fourniture des données de transaction ou de paiement seront relevées de 250 à 500 € par défaut de transmission, sans, là aussi, modifier le plafond total des amendes, au titre de chaque obligation (transaction ou paiement), fixé à 15 000 € par an.

Par ailleurs, une nouvelle sanction est instaurée à l’égard des entreprises qui ne respecteront pas leur obligation de recourir à une plate-forme agréée (PA) pour la réception de leurs factures électroniques. En effet, pour rappel, chaque entreprise concernée par la réforme devra avoir choisi une PA au 1 septembre 2026. Ainsi, lorsque l’administration constatera cette infraction, elle laissera 3 mois à l’entreprise pour se mettre en conformité. Passé ce délai, une amende 500 € s’appliquera. Un nouveau délai de 3 mois sera alors octroyé à l’entreprise afin de désigner une PA. Dans le cas où elle persisterait à méconnaître son obligation, une amende de 1 000 € lui sera infligée. Ensuite, une nouvelle amende de 1 000 € sera encourue, tous les 3 mois, tant que l’infraction perdurera.

Attention : : la loi de finances pour 2026 a été définitivement adoptée mais elle reste encore suspendue à la décision du Conseil constitutionnel qui pourrait invalider certaines de ses mesures.

Crée le 18-02-2026

Un soutien de l’Urssaf pour les entreprises victimes de la tempête Nils

SocialLe Guide du Chef d-EntrepriseBoucle VidéoAssociationsActualitéL’Urssaf met en place des mesures d’urgence, dont des délais de paiement de leurs cotisations sociales, à destination des entreprises sinistrées après le passage de la tempête Nils notamment en Occitanie, en Nouvelle-Aquitaine et dans les Pays de Loire.

Sandrine Thomas

Les employeurs et les travailleurs indépendants dont l’activité a été affectée par la tempête Nils notamment en Occitanie, en Nouvelle-Aquitaine et dans les Pays de Loire peuvent bénéficier d’un soutien de l’Urssaf.

Les employeurs peuvent demander à l’Urssaf un délai de paiement de leurs échéances de cotisations sociales. Et ce, sans pénalités ni majorations de retard. En outre, l’Urssaf précise qu’elle sera compréhensive à l’égard des employeurs se trouvant dans l’impossibilité temporaire de réaliser leurs déclarations.

Les employeurs peuvent contacter l’Urssaf :- via leur messagerie sécurisée sur : « Messagerie »/« Une formalité déclarative »/« Déclarer une situation exceptionnelle (catastrophe naturelle, incendie…) » ;- par téléphone au 3957.

Les travailleurs indépendants peuvent, eux aussi, demander à l’Urssaf un report du paiement de leurs échéances de cotisations sociales personnelles :- via leur messagerie sécurisée sur : « Messagerie »/« Une formalité déclarative »/« Déclarer une situation exceptionnelle (catastrophe naturelle, incendie…) » ;- par téléphone au 3698.

Ils peuvent également demander au (CPSTI) une aide d’urgence pouvant aller jusqu’à 2 000 €. Cette aide, versée dans les 15 jours de la demande, vise à répondre aux besoins les plus urgents des travailleurs indépendants qui sont confrontés à des dégradations de leurs locaux professionnels, de leurs outils de production et/ou de leur résidence habituelle, si elle est le siège de leur entreprise ou en lien direct avec leur activité, et que ces dégradations impactent le fonctionnement de leur activité.

Les praticiens auxiliaires médicaux peuvent se voir octroyer un délai de paiement de leurs échéances de cotisations sociales soit en suivant la même procédure que pour les employeurs ou les travailleurs indépendants, soit en composant le 0 806 804 209.

Ils peuvent aussi contacter leur caisse autonome de retraite pour bénéficier d’une aide d’action sociale : la Carmf pour les médecins, la CARCDSF pour les chirurgiens-dentistes et les sages-femmes et la CARPIMKO pour les infirmiers libéraux, les kinésithérapeutes, les orthophonistes, les orthoptistes et les pédicures-podologues.

À noter : : cette aide d’urgence est accessible aux professionnels libéraux relevant du CPSTI ou de la CIPAV.

Crée le 17-02-2026

Gare à la durée d’une convention pluriannuelle de pâturage !

AutresJuridiqueLe Guide du Chef d-EntrepriseJurisprudenceContratsBoucle VidéoImmanquableActualitéUne convention pluriannuelle de pâturage qui a été conclue pour une durée d’un an et qui s’est renouvelée au moins 4 fois ne répond pas à la condition d’être conclue pour une durée minimale de 5 ans.

Christophe Pitaud

Conclue entre un propriétaire et un éleveur dans une zone à vocation pastorale, la convention pluriannuelle de pâturage est un contrat portant sur des parcelles sur lesquelles ce dernier va faire paître ses animaux. Particularité de cette convention, elle est régie par une réglementation particulière et n’est donc pas soumise au statut du fermage. Mais attention, pour qu’il en soit ainsi, elle doit satisfaire aux conditions requises par la loi. À défaut, le statut du fermage retrouve à s’appliquer.

Parmi ces conditions figure une condition de durée. Ainsi, une convention pluriannuelle de pâturage doit être conclue pour une durée minimale de 5 ans.

À ce titre, dans une affaire récente, les juges ont requalifié une convention pluriannuelle de pâturage en bail rural soumis au statut du fermage au motif que cette convention avait été conclue, non pas pour une durée d’au moins 5 ans, mais pour une durée d’un an. Peu importe, selon les juges, qu’elle se soit renouvelée à au moins 4 reprises et qu’au total, elle se soit donc appliquée pendant plus de 5 ans.

Précision : : dans cette affaire, le bailleur avait agi en justice pour obtenir la résiliation de la convention pluriannuelle de pâturage pour défaut de paiement du loyer par le locataire. Pour faire échec à cette action, ce dernier avait alors sollicité la requalification de la convention en bail rural.

Crée le 17-02-2026

Instauration d’une procédure simplifiée de recouvrement des créances commerciales

GestionJuridiqueTrésorerie/Délais de paiementLe Guide du Chef d-EntrepriseComptabilitéBoucle VidéoAssociationsActualitéUne proposition de loi, votée par le Sénat et soutenue par le gouvernement, prévoit d’instaurer une procédure simplifiée et déjudiciarisée de recouvrement des créances commerciales incontestées.

Christophe Pitaud

Une proposition de loi visant à permettre le recouvrement plus rapide des factures impayées et incontestées entre deux entreprises, sans avoir à agir en justice, mais en ayant recours à l’intervention d’un commissaire de justice puis d’un greffier de tribunal de commerce, a été votée par le Sénat fin janvier dernier avec le soutien du gouvernement. L’objectif étant de faciliter le quotidien des entreprises souvent fragilisées par les impayés de leurs clients.

Actuellement, pour recouvrer une créance impayée, le créancier doit agir en justice, souvent en ayant recours à la procédure d’injonction de payer. Mais bien que cette procédure soit simple et rapide, nombre d’entreprises, peu inclines à saisir la justice contre leurs clients, semblent hésiter à la mettre en œuvre, en particulier vis-à-vis de leurs clients importants. Et s’il existe déjà une procédure simplifiée de recouvrement des créances, elle est limitée aux dettes inférieures à 5 000 € et ne permet pas d’obtenir facilement un titre exécutoire lorsque le débiteur garde le silence. Sans compter les frais de procédure qui sont à la charge du créancier.

C’est la raison pour laquelle la création d’une procédure de recouvrement simplifiée élargie a été proposée par des sénateurs. Sans limite de montant, cette nouvelle procédure serait réservée aux créances commerciales, certaines, liquides et exigibles. Concrètement, l’entreprise victime d’une facture impayée pourrait demander à un commissaire de justice d’envoyer un commandement de payer à son débiteur. En l’absence de réaction de ce dernier, et 8 jours après l’expiration du délai d’un mois suivant l’envoi du commandement de payer, le commissaire de justice dresserait un procès-verbal de non-contestation. Puis ce procès-verbal serait rendu exécutoire par le greffier du tribunal de commerce après avoir vérifié la régularité de la procédure. Ainsi, en quelques semaines, l’entreprise créancière se verrait délivrer un titre exécutoire lui permettant de se faire payer.

Bien entendu, en cas de paiement de la facture par le débiteur ou de contestation par ce dernier de la créance ou du procès-verbal, il serait mis fin à la procédure.

Le texte doit maintenant être examiné par l’Assemblée nationale. À suivre…

Précision : : les frais occasionnés par la mise en œuvre de cette procédure seraient à la charge du seul débiteur.

Crée le 16-02-2026

Assurance loyers impayés : la garantie Visale évolue en 2026

PatrimoineLe Guide du Chef d-EntrepriseImmobilierBoucle VidéoActualitéDepuis le 6 janvier 2026, les plafonds de loyers et de ressources du dispositif Visale ont été relevés pour mieux s’adapter au marché locatif actuel.

Fabrice Gomez

Créée en 2016, la garantie Visale est un système de cautionnement gratuit, assuré par l’organisme Action Logement, qui couvre les loyers et les charges impayés de la résidence principale (location vide ou meublée) des locataires. Un dispositif qui permet au candidat à la location de renforcer son dossier et de rassurer le propriétaire qui bénéficie ainsi d’une garantie fiable. Ainsi, depuis sa création, plus de 1,7 million de contrats ont été mis en place. Récemment, les règles de ce dispositif ont évolué. Tour d’horizon des principales nouveautés.

Pour pouvoir bénéficier du dispositif Visale, le loyer (charges comprises) ne doit pas dépasser un plafond mensuel : 1 500 € en Île-de-France et 1 300 € sur le reste du territoire. À compter du 6 janvier 2026, les plafonds de loyers garantis par Visale sont relevés pour mieux tenir compte de l’évolution du marché locatif et refléter les particularités locales (cf. tableau ci-dessous). En outre, les montants de loyers garantis, différenciés selon la localisation des logements sur le territoire, tiennent désormais compte des spécificités des grandes agglomérations de plus de 100 000 habitants.

Pour faciliter l’accès au logement des salariés de plus de 30 ans, le plafond de ressources mensuel du locataire, jusqu’alors fixé à 1 500 € nets par mois, est porté à 1 710 €. Ce plafond de ressources revalorisé ouvre ainsi l’accès à la location privée à un plus grand nombre d’actifs dans un contexte de forte tension locative.